协作机器人厂商节卡股份冲刺IPO: 募投及在建项目拟新增近10倍产能 核心产品销售均价走低

协作机器人是一种可以与人在同一工作空间内协同作业的新型工业机器人,近年来,该赛道较为火热。这一赛道主要厂商之一节卡机器人股份有限公司(以下简称“节卡股份”)正在冲刺科创板IPO,目前处于中止审核状态。

《每日经济新闻》记者注意到,节卡股份在最新版审核问询函回复中披露,公司将募投项目“年产5万套智能机器人项目”更名为“智能机器人生产项目”,产能由5万套调整至4万套,减少了未来新增产能规划。

不过,节卡股份在建项目及募投项目未来新增产能仍达到5万套/年,是2023年产能的近10倍。2021年—2023年,公司协作机器人整机产品产能利用率分别为87.00%、91.26%和76.10%。虽然销量在持续上升,但2023年产量却出现下降。

调减募投项目产能

自2023年5月申报IPO获得受理以来,节卡股份募集资金扩产的合理性一直备受关注。

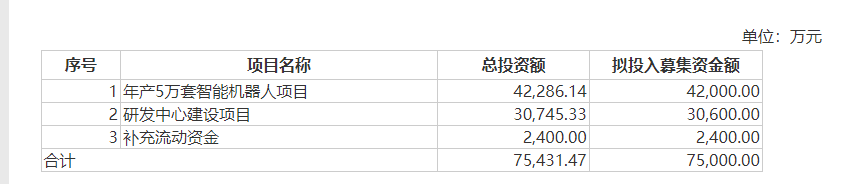

按照原计划,节卡股份拟募集资金7.50亿元,其中拟将4.20亿元用于“年产5万套智能机器人项目”,该项目的建设周期为2年,产能释放周期为5年,即2026年投产产能2万台,2030年满产产能5万台,将使公司协作机器人产能得到有效充实。

图片来源:招股书截图

如上述项目建成投产,节卡股份将实现超10倍产能扩张。截至2023年,公司协作机器人整机-本体的产能为5000台。同时,公司已经开工的在建项目“新增年产10000套协作机器人、智能复合机器人及视觉系统项目”,系针对当前租赁厂房条件下实施的产能扩充项目,实施完成后租赁厂房最大年产能将达到1.5万套协作机器人、智能复合机器人及视觉系统。

而公司产能利用并未完全饱和。2021年—2023年,公司协作机器人整机-本体的产量分别为2871台、4563台和3805台,产能利用率分别为87.00%、91.26%和76.10%。

销量方面,2021年—2023年分别为2267台、3579台和4681台,产销率分别为78.96%、78.44%和123.02%。为何在销量增加的情况下减少产量?节卡股份表示,2023年,为优化库存规模管理,公司适当调整了生产节奏,产量有所下降。

在更新财务资料后的审核问询函回复中,节卡股份披露,将募投项目年产能由5万套调整至4万套,投资总额由4.23亿元减至3.73亿元,项目建设周期及产能释放周期未变,2026年投产产能1.6万台,至2030年满产产能4万台。但加上上述新增1万套的在建项目,届时公司新增产能仍是现有产能的近10倍。

对于募投项目的必要性,节卡股份称,当前租赁场地的面积有限,公司需要依托较强的生产实力,为进一步提升市场份额和行业地位、增强盈利能力提供基础;在扩大产能的同时,公司需要进一步提升生产智能化水平。

对于新增产能的消化能力,上交所也提出了询问。节卡股份回复称,公司作为协作机器人行业第一梯队企业,有望在市场竞争中不断提升市场占有率,持续提高优质客户数及产品销售规模。

不过,即使在募投项目达到满产状态前,公司也存在一定闲置产能。节卡股份认为这一情况具有合理性,公司机器人整机产品生产柔性程度较高,可以根据市场需求变动情况,灵活调整产能利用状态;公司保有一定闲置产能空间,可充分应对市场规模的超预期增长,以及中期市场占有率提升和短时需求波动带来的生产交付压力。

协作机器人行业价格下降

节卡股份计划大幅提升产能,主要源于协作机器人市场规模快速扩张。2021年—2023年,公司营业收入分别为1.76亿元、2.81亿元和3.50亿元,年复合增长率达41.00%。

不过,公司机器人整机均价却在持续下降,2021年—2023年分别为6.21万元/台、6.05万元/台、5.47万元/台,且降价趋势或还将继续。按照公司预计,2024年及2025年,整机单价将分别降至5.41万元/台、5.29万元/台。节卡股份表示,均价变动主要系产品结构及大客户规模采购优惠价格影响。

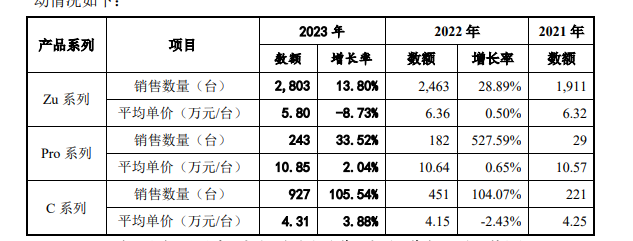

具体到主要产品系列上,2021年—2023年,销量最大的Zu系列平均单价分别为6.32万元/台、6.36万元/台和5.80万元/台,2023年下降较多,主要系价格相对较低的低负载机型销售情况较好,销量占比提升所致。Pro系列和C系列平均单价波动较小,节卡股份认为,公司主要产品系列的平均单价整体保持稳定。

图片来源:公告截图

但随着行业不断发展,竞争日趋激烈。目前,节卡机器人、遨博智能、越疆科技被称为国内“协作机器人三杰”。根据深圳市越疆科技股份有限公司申报港股上市的申请文件,2021年—2023年,其核心产品六轴协作机器人平均售价分别为6.59万元/台、6.14万元/台、5.66万元/台,价格也在逐年下降。

上交所在审核问询函内提及,“目前协作机器人企业处于冲规模抢占市场份额时期,同质化竞争严重,厂商们纷纷采取价格战方式”“ABB等工业机器人巨头已进入协作机器人领域”。

行业价格战是否对公司销售产生影响?对此,节卡股份表示,行业供需状况良好,竞争更多为技术导向而非价格导向,因此价格整体较为稳定。随着部分大客户的批量导入,公司给予大客户一定的价格优惠,可能导致部分机型价格整体略有下降。但公司亦会不断推出高端产品以及优化产品销售结构,因此销售均价不存在短期内大幅下降的风险。

记者注意到,节卡股份在最新回复内进一步补充称,部分行业新进入者为打开市场,在市场开拓初期通常会采取低价竞争策略,长期来看,降价趋势可能会从中低端市场价格传导至中高端市场,影响公司产品售价下行。但从中短期来看,公司机器人整机业务的毛利率不存在大幅下降的风险。“技术门槛无法突破或无法满足行业标准或客户要求的情况下,低价竞争策略往往无法奏效。”

第二大业务收入比重提升

除协作机器人整机产品外,节卡股份还从事包括集成设备及自动化产线在内的机器人系统集成业务。

2021年—2023年,公司机器人系统集成业务销售收入分别为3142.81万元、5923.34万元和8037.20万元,占主营业务收入比重分别为17.91%、21.14%和23.01%,收入金额及收入占比逐年提高,是公司第二大收入来源。

值得一提的是,2021年—2023年,公司对新乡化纤(000949.SZ,股价4.2元,市值71.41亿元)销售收入占该类业务收入的比例分别为76.13%、93.72%和73.38%。

节卡股份称,公司成立之初主要从事自动化产线业务,自2016年起,公司即与新乡化纤开展系统集成业务接洽,随着新乡化纤的产能扩张和产线升级相关规划推进,公司陆续向其交付了包括氨纶自动落丝、氨纶自动分拣等在内的一系列大型项目。因此,新乡化纤是公司长期合作的重要战略客户。

节卡股份表示,虽然机器人系统集成业务对单一客户形成依赖,但不构成重大不利影响,该业务亦不存在新客户拓展壁垒。针对机器人系统集成业务,节卡股份未来将更加侧重于发展以协作机器人技术为基础的通用集成设备,自动化产线业务的发展重心在于提升交付质量和项目效益,而非新客户拓展。

记者注意到,自2023年12月末至2024年3月末,公司机器人系统集成业务在手订单的合同金额合计244.42万元,其中30万元以上在手订单的客户有2家,业务类型均为集成设备。

而自2023年6月末至2023年9月末,公司该业务在手订单的合同金额合计3522.30万元,其中100万元以上在手订单的客户有3家,业务类型均为自动化产线。上述3家客户中包括新疆西部天山乳业有限公司,公司与之存在合同纠纷,截至2024年3月末,西部天山项目已收到二审判决,不作为在手订单统计。

按照节卡股份所述,2021年—2023年,公司与新乡化纤合作的自动化产线陆续完工验收。在此情况下,结合在手订单金额的变化,机器人系统集成业务收入是否存在大幅下降的可能?

对于IPO相关事宜,11月28日、29日,《每日经济新闻》记者致电节卡股份并发送了采访提纲,但截至发稿未获回复。